FRG apresenta

resultado em linha com

a média do mercado

A rentabilidade consolidada dos planos da Real Grandeza no ano de 2021 foi de 1,98%. Especificamente, os dois principais planos, BD e CD, renderam 2,81% e -5,17% , abaixo da meta atuarial de 15,45% e 22,46% no período, respectivamente, que foram puxadas pelas altas significativas do INPC e IGP-DI no período.

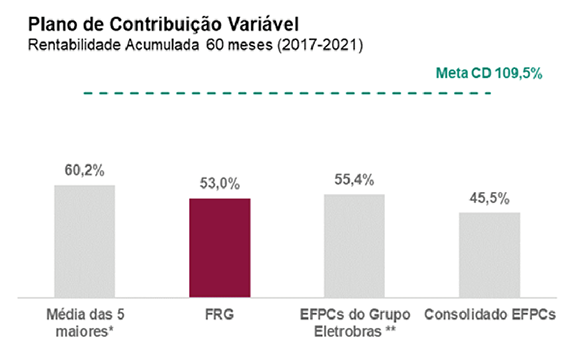

Já quando comparamos com outras Entidades Fechadas de Previdência Complementar (EFPCs) e olhamos para um horizonte de mais longo prazo, a Real Grandeza se destaca, apresentando um resultado em linha com a média de diferentes grupos de Fundações comparáveis. O gráfico abaixo apresenta em mais detalhes essas informações:

Gráfico 1

Comparativo de rentabilidade

Últimos 5 anos (Jan/17-Dez/21)

Fonte: Relatório Consolidado EFPCs divulgado pela Aditus, Relatório Gerencial e de Enquadramento/ACR, Websites das EFPCs.

* A rentabilidade média das cinco maiores considera as EFPCs: Previ, Funcef, Petros e Fapes (excluindo a FRG).

** A rentabilidade média EFPCs do Grupo Eletrobras considera as EFPCs: Forluz, Previnorte, Elos, Fachesf, Eletros e Nucleos.

Fonte: Relatório Consolidado EFPCs divulgado pela Aditus, Relatório Gerencial e de Enquadramento/ACR, Websites das EFPCs.

* A rentabilidade média das cinco maiores considera as EFPCs: Previ, Funcef, Petros e Fapes (excluindo a FRG).

** A rentabilidade média EFPCs do Grupo Eletrobras considera as EFPCs: Forluz, Previnorte, Elos, Fachesf, Eletros e Nucleos.

Vale ressaltar também o papel de cada segmento da carteira de ativos nessa rentabilidade. Os gráficos abaixo mostram em mais detalhes essas informações:

Gráfico 2

Rentabilidade e Participação por

segmento da carteira - 2021

Conforme ilustrado no gráfico acima, o ano de 2021 não foi bom para a maioria das classes de ativos. Assim, a diversificação das nossas carteiras cumpriu seu papel de reduzir o impacto na rentabilidade total dos planos de perdas expressivas em determinadas classes (por exemplo, de -16% em renda variável).

Vale comentar também sobre a diferença de rentabilidade entre os Planos BD e CD. Primeiramente, como são planos com características diferentes e objetivos distintos, suas carteiras de investimentos são, consequentemente, diferentes. Dessa forma, é natural que os planos não tenham a mesma rentabilidade. Posto isso, ainda assim apresentamos aqui os principais pontos que justificam essa diferença: (i) uma menor participação em NTN-C (que rendeu 17,84% no período) do Plano CD quando comparado com o BD e (ii) por não possuir títulos públicos com marcação na curva, que renderam mais que aqueles com marcação a mercado no período (em média 20,67% contra 0,96%, respectivamente).

Por fim, especificamente sobre o comportamento das metas atuariais no período, a do Plano BD e, principalmente, a do CD foram impactadas de forma relevante - com o aumento considerável do INPC e com o IGP-DI acelerando de forma histórica no ano - o que representou um desafio adicional para a equipe de gestão de investimentos. Detalhando, o INPC atingiu 10,16% no ano, enquanto o IGP-DI atingiu 17,74%. O gráfico 4 ilustra esse ponto e, especificamente para o Plano CD, mostra que o indexador da meta (IGP-DI) atingiu seu pico mais alto desde a criação do Plano e, mais ainda, o maior dos últimos 25 anos.

Gráfico 4

Evolução do INPC e do IGP-DI

acumulado em 12 meses