Política de

Investimentos, ALM e Alocação Estratégica

O principal objetivo da gestão dos investimentos é implementar a alocação estratégica, visando cumprir a Política de Investimentos e obter os retornos esperados no longo prazo superiores às metas definidas. Esse processo, chamado de macroalocação, é o trabalho mais importante da equipe de gestão e contribui, em média, com 80% a 90% da rentabilidade de longo prazo das carteiras, segundo literatura especializada no assunto.

A alocação estratégica define a distribuição dos investimentos entre as classes de ativos e é reavaliada todos os anos, servindo como a meta de longo prazo a ser seguida pela equipe de gestão.

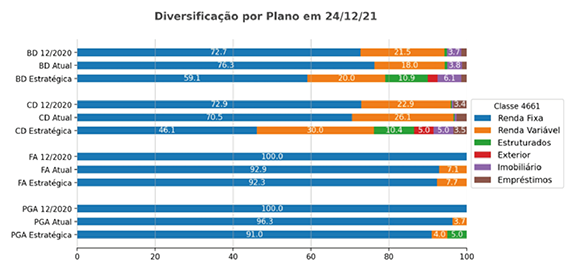

A seguir é apresentada a tabela da Alocação Estratégica definida em dezembro de 2020 e um gráfico com a evolução da nossa alocação até dezembro de 2021 em direção à estratégica. Conforme se pode observar, a principal alteração nesse sentido foi a venda de renda fixa para compra de Renda Variável no Plano CD. No caso, vale ressaltar que os demais movimentos em Investimento no Exterior, Imobiliário e Multimercado (dentro da categoria de Estruturados) aguardam processo de seleção que serão feitos em 2022 a partir da aprovação do manual ocorrida nesse segundo semestre de 2021:

Gráfico 5

Comparativo Alocação Estratégica vs Alocação

dez/20 vs dez/21

O principal deles é a discussão interna que busca viabilizar a Mudança do Indexador do Plano CD no ano de 2022, considerando que as exigências e prazos determinados na legislação são longos, o que dificultou a implementação já em 2021. Isso urge porque, caso contrário, sempre em momentos em que a variação do IGP-DI for maior do que a do IPCA, haverá um descasamento e, com isso, o risco de incorrer em perdas em relação ao indexador de reajuste do plano serão maiores, dada a restrição de realizar montantes expressivos de títulos com esse indexador no mercado. Atualmente, só existe um título público, com vencimento em 2031, que raramente é negociado e sem previsão de novas emissões desde 2006.

Além da discussão para mudança do indexador, no que diz respeito diretamente aos investimentos, algumas iniciativas foram/estão sendo tomadas pela equipe de investimentos ao longo de todo o ano de 2021 no sentido de melhorar a rentabilidade e/ou a relação retorno/risco da carteira, tais como:

(i) A política de investimentos aprovada em 2020 para o quadriênio de 2021-2025 apresentou uma revisão substancial nos limites por segmentos da Resolução CMN n° 4661/2018. A ampliação ocorreu especialmente para os limites superiores dos segmentos de Renda Variável, Estruturado (com ênfase nos Fundos de Multimercados) e Exterior;

(ii) A venda de Renda Fixa (caixa) para compra de ETF´s de Ibovespa para o plano CD com o intuito de atingir a alocação estratégica e obter rentabilidade próxima do benchmark proposto;

(iii) Redução da carteira própria de ações e substituição por ETF´s de Ibovespa e/ou por gestores terceirizados de ações para permitir o foco da equipe de investimentos no trabalho de macroalocação;

(iv) Aprovação do novo manual de seleção de fundos/gestoras terceirizadas, concretizada nesse 2o semestre de 2021, permite a ampliação do escopo de atuação da equipe não só em relação a classes de ativos diferentes como também de ativos em si que antes não estavam no radar. Adicionalmente, ele moderniza o processo de seleção e monitoramento, trazendo práticas atualizadas de mercado sem deixar de lado a governança necessária ao segmento das EFPCs.