No cenário internacional, os números do primeiro semestre confirmam a normalização célere nas principais economias. Nos EUA, a cautela foi redobrada com o evidente interesse do Banco Central norte-americano (Fed) de iniciar a retirada dos estímulos monetários e a possível antecipação do ciclo de aumento dos juros ocorrendo (em 2022/2023). Isso porque a inflação nesse país segue em patamares elevados, com avanço de 5,4% do índice de preços ao consumidor (CPI) no acumulado de 12 meses até junho. No entanto, a priori, o mercado e as autoridades monetárias seguem com a perspectiva de que esses efeitos seriam temporários e determinados pelos choques de oferta.

Já no Brasil, o panorama da inflação é marcado por aumentos: (i) do preço das commodities, (ii) dos custos em produtos industriais; e (iii) impacto defasado da desvalorização do câmbio. Cabe ressaltar que os choques que deveriam ser transitórios possivelmente serão mais prolongados e, com isso, a inflação continua surpreendendo. O IPCA, índice oficial de inflação, ficou em 0,53%, em junho. Foi o maior resultado para o mês, desde 2018. Até junho de 2021, o IPCA fechou em 3,77% e, no acumulado de 12 meses, 8,35%, ante uma meta de 3,75% perseguida pelo Banco Central ao fim do ano.

Em termos de atividade, o PIB do primeiro trimestre apresentou um crescimento de 1,2% em relação ao trimestre anterior, número bem acima do esperado pelo mercado, levando a uma revisão para cima das previsões iniciais, com expectativa de crescimento de até 6% para este ano. Diferentemente da crise de 2008, a recuperação econômica tem sido mais célere, em parte explicada pela origem da crise e, em parte, pelas ações fiscais para o combate aos efeitos adversos da pandemia, que foram sem precedentes para os tempos mais recentes.

Por fim, o Comitê de Política Monetária (Copom) seguiu no primeiro semestre com o processo de normalização da taxa de juros elevando na reunião de junho a Selic (Taxa de Juros básica da economia) para 4,25%, deixando clara a intenção de elevar até o nível considerado como neutro. A alta em si não surpreendeu o mercado, mas sim o aceno com a possibilidade de um ajuste mais forte nas próximas reuniões, persistindo as expectativas de alta da inflação e da deterioração do balanço de riscos.

Por isso, o acompanhamento da trajetória e das dinâmicas dos juros e da inflação são de essencial importância para o gerenciamento dos investimentos sob gestão da Real Grandeza e podem gerar oportunidades para posicionamento dentro do nosso horizonte de investimento. A inflação, além de influenciar diretamente a meta dos investimentos dos planos, também atualiza a rentabilidade de diversos títulos emitidos no mercado e pressiona o mercado de juros. E o nível dos juros, por sua vez, influencia o custo de oportunidade de investimento em todas as classes de ativos.

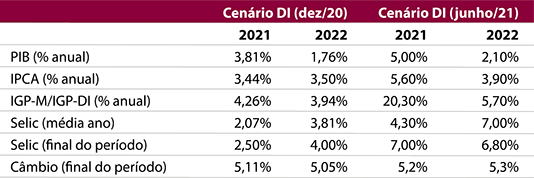

A seguir, nossas projeções para as principais variáveis econômicas no início e no fim do semestre: